「企業の輝く未来を導くナビゲーター」のティー・エー・リンクです。

会社を経営する上で、重要な資料となるのが決算書。

起業されたばかりの個人事業主や事業を継承したばかりの方にとっては、決算書そのものを見たことがないという方も多いかと思います。

書かれた項目を理解するには会計知識が必要になるため、会計事務所から決算の報告を受けるときにしか見たことがない経営者もいらっしゃるでしょう。

そもそも決算書と呼ばれるものはなぜ重要なのでしょうか?

本当に年に1回の会計報告時のみ見るだけで良いのでしょうか?

今回は、決算書の役割や決算書が読めることで経営にどのように活かされるのかを解説し、決算書が読める第一歩となるセミナーをご案内いたします。

そもそも決算書とは?決算書の内容を理解

決算書は通称であり、主に財務三表と呼ばれる貸借対照表・損益計算書・キャッシュフロー計算書を指します。

3つとも経営状態を表すものにはなりますが、それぞれ表現している内容や作成される目的が異なります。

それぞれ一つずつ見ていきましょう。

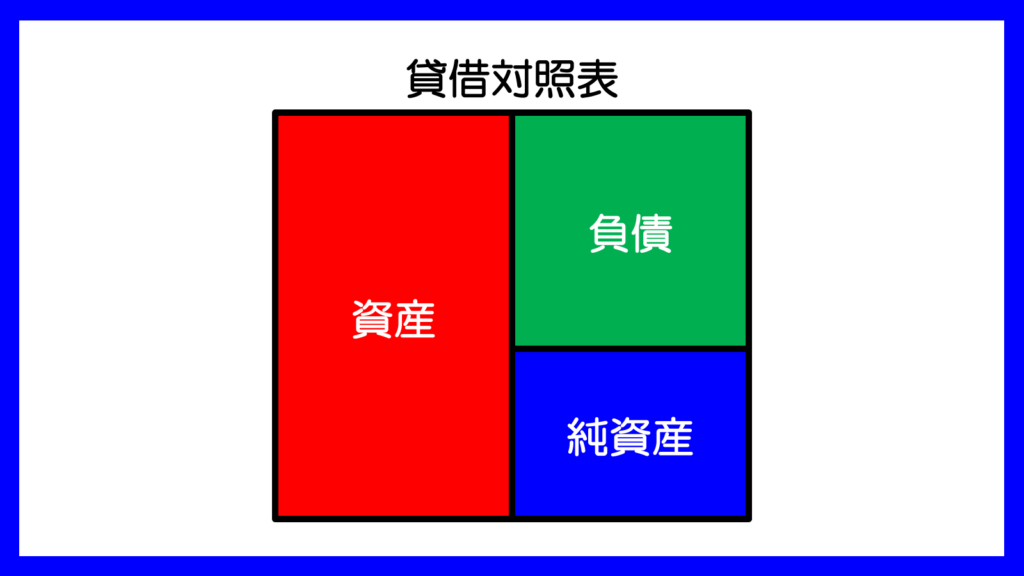

貸借対照表

貸借対照表はざっくりと説明するならば「会社の財産」を表す表です。

会社の財産というと利益だけでなく、金融機関から借りたお金や購入した設備、建物も資産として換算しています。

お金の貸し借りが対照的な図式で描かれていることから「貸借対照表」と名付けられています。

表形式上、左側と右側で書き表す項目が異なります。

ざっくりとした説明にはなりますが、

・現金や設備、建物まで含めた会社の資産を表す「資産の部」

・返すべきお金である「負債の部」

・返却義務のない「純資産の部」

に分けて表記します。

貸借対照表は経営の累積成績とも呼べるものであり、経営を100年続けているのであれば100年分の経営結果が表れているとも言えます。

そのため、金融機関からは追加でお金を貸せる会社か、株主であれば出資した会社の経営がうまく回っているか把握するために提出を求められることも多いでしょう。

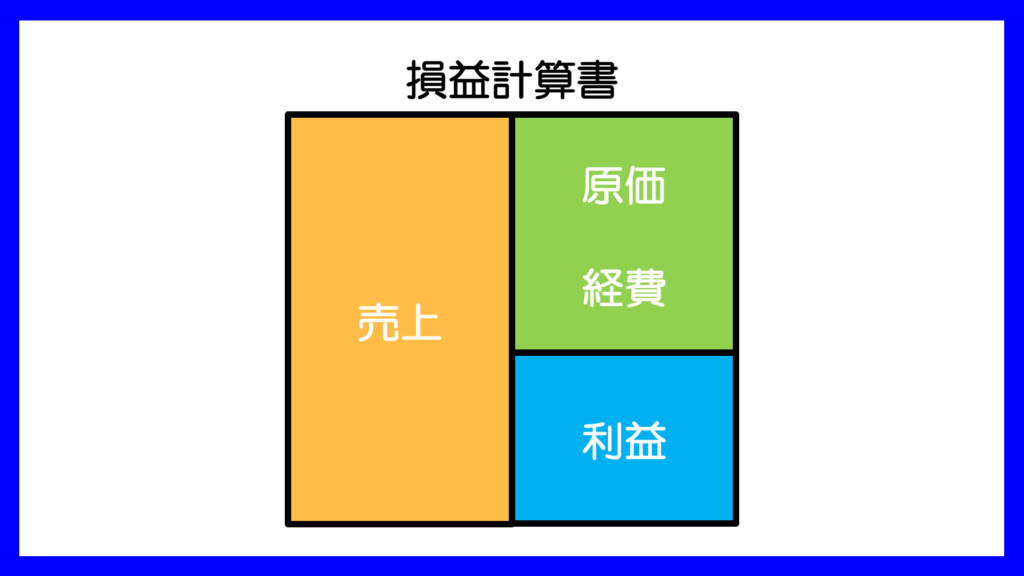

損益計算書

累積の「会社の成績表」である貸借対照表と違い、損益計算書は1年間の中で会社の売り上げの増減、利益がどの程度残ったかなどを表します。

損益計算書に書かれている内容を大まかに説明すると下記になります。

・サービス・商品を販売して得た「売上」

・仕入れ、広告宣伝費、家賃などの「経費」「原価」

・売り上げから原価、経費を引いた「利益」

多くの経営者であれば売り上げの上下が気になるため、損益計算書は確認しているという方も多いかと思いでしょう。

また、主にその年に出た利益に対して税金の計算するために、税務署へ提出が必要となる書類です。

キャッシュフロー計算書

キャッシュフロー計算書を読むことで、会社のお金の動きを理解できるようになります。

貸借対照表が会社の総合的な経営結果、損益計算書は単年度の金額変化を表す書類になりますが、実は正確な「現金」の流れは2つの書類から把握することはできません。

企業活動において売り上げと入金のタイミングがずれることは多く、売り上げたけれどもまだ入金されていないお金を「売掛金」と呼びます。

損益計算書上では売り上げしか書かれていないため、実際の手元にはいくら現金があるのかはわかりません。

売り上げ月が多かったからといって、入金がなされていなければ黒字でも仕入れや借入金を支払うことができずに倒産してしまうことになります。

キャッシュフロー計算書で現金の流れを掴むことで、手元の資金がいくらあるのかを確認することができます。

貸借対照表と損益計算書では「何のお金が入ったか、出ていったのか」を把握する役割を担うとすれば、「何故減ったのか」を考える手がかりはキャッシュフロー計算書で把握することとなります。

上場企業でない限りキャッシュフロー計算書は作成の義務がありませんが、企業の資金の流れを具体的に把握するためにも作成して毎月確認しましょう。

決算書の読み方を知らない状態のままでは経営が迷走する

「今のところ事業規模も小さく、売上高も把握できているので決算書がなくとも経営はできている」

と、考えている方もいらっしゃるでしょう。

実は決算書を見ない、わからない状態で経営することは、倒産の可能性を高める危険な行為です。

決算書が読めないことで不利になることを挙げていきましょう。

経営目標は立てられても達成までには遠回り

決算書がわからない、読めないということは、会社に残っているお金がわからないことと同義です。

現在の会社の資産状況がわからないままでは、目標を定めたとしても具体的な計画や行動に落とし込むことができません。

旅行に例えて説明いたしましょう。

今から北海道へ行きたいと思い立ちますが、出発地点が東京か沖縄かでは行き方も、旅費もかかる期間も異なるでしょう。

現在地点がわからなければ準備すべきものが何か、果たして辿り着けるのかさえ判断つきません。

経営についても同じことが言えます。決算書を見ずとも大まかな売上の数値は経営者も把握してはいるので、「従業員を40名まで増やしたい」と目標を立てることは可能です。

ただし、現時点の従業員数が30名か10名かでは投資額やリクルート活動の労力も変わってくるため、現状把握ができていないと計画の詳細を詰めきれずに当てずっぽうな案で進めることとなります。

また、資金集めをしようにも、事業計画が立てられない状態で金融機関に相談することにもなるので融資が得づらい状況に陥ります。

将来会社を成長させたいと考えるならば、決算書を読んで会社の現状を把握した上で計画を立てた方が実現性はより上がり目標が達成しやすくなるでしょう。

お金の流れが分からないので、お金の回収忘れが発生する恐れがある

売上げばかりに注目して実際の入金に気づけていないとお金の回収し忘れが発生する場合があります。

売掛金は約束した日付で支払わなければなりませんが、一定期間の支払い期限をすぎてしまうと支払い義務がなくなりお金を請求できなくなってしまいます。

決算書には売掛金が記載されている項目があるため、売掛金が増えているのであればまだ未回収のお金があることに気づけます。

代金の取りっぱぐれを防ぐきっかけを与えてくれるのが決算書と言えるでしょう。

お金の流出に対する原因がわからず対策も立てられない

会社の組織規模が10名以上になってくると、自分が把握できないところでのお金の流出が始まってきます。

例えば、自分以外の社員が購入した備品、出張代、細かい経費などなど。

気づかないうちに会社のお金がどんどん使用されてしまうこともあり得ます。

決算書には会社として出したお金が記録されているため、常に読んでお金の流れが把握できるようになっておけば、お金の増減の変化に気づき対策を打つことができます。

まだ従業員も少ない段階ではお金の把握がしやすいため事業に集中する経営者や個人事業主も多いですが、組織が大きくなって実際に問題が起きてから決算書の勉強を始めるのではすでに手遅れです。

まだ知識が必要と感じないうちから、早めに決算書の勉強を進めておきましょう。

決算書を経営に活かすにはどのように使うべき?

決算書は経営上欠かせない資料であり、上手に使えば経営を非常に有利に進めることができます。

決算書が読めるようになると、どのような経営が実現できるのでしょうか?

大きく2つの利点をご紹介いたします。

事業計画・経営計画などの会社の指針を作りがしやすくなる

決算書が読めずとも会社の目標を掲げることは可能ですが、具体的な手法や施策まで詰めきれなければ実現性の低いただの号令となってしまいます。

企業活動では資金をうまく活用して利益を出す必要があります。

着実に成長するために、経営を計画立てて進めることで事業を伸ばしていくことが可能です。

決算書は何度も申し上げている通り、会社のお金の流れを記載した書類であり、現在の会社の財務状況がわかっていなければ計画を立てることができません。

理想とする売り上げ値と決算書に書かれた現在の値を比べて、いつまでに何をやるべきなのか行動を具体的に定めることでより経営目標を達成しやすくなります。

また、事業計画書や経営計画書としてまとめておけば、金融機関へ融資をお願いする時にも経営に対する根拠ある説明ができため、資金も得やすくなるでしょう。

日々の経営の具体的改善に役立てる

決算書ではお金の流れとともに会社に起きた出来事を詳細に確認し理解することが可能です。

決算書が読めることで把握できる例を次に挙げてみました。

・損益計算書を読んでみると経費が先月よりも多くなっていることに気づき確認したところ、消耗品を予想以上に多く購入していた

・貸借対照表で確認したところお金が全く増えていない。他の項目も確認したところ銀行の借入金を一度に返済したために手元の資金が減っていることがわかった。

・貸借対照表上の売掛金が減っているので、順調に売掛金の回収ができていることが確認できた

全ての財務状況を細かく把握するのは至難の業です。

売り上げが思っているより上がらない、資金が減っているといった肌感覚の経営だけでは起きた現象を分析する手立てがないまま経営を続けることになるでしょう。

決算書では会社で起きた出来事が数値と項目に記録されているからこそ、日々チェックして会社が進むべき方向とズレた時にすぐに対策を考えることができます。

また、対処方法を社員に指示する際にも数値を元にして、より具体的な指摘と検討が可能です。

例えば利益が減っている際には、経費を使いすぎて利率が減っているのか、そもそも顧客数が思った以上に開拓できていないのか、提供するサービスの問題なのかで、対処方法は変わってきます。

売り上げの低下が経費の使い過ぎによる利益減だった場合、新規顧客を増やす施策は的外れと言えるでしょう。

決算書を読めば、経費、売り上げ、利率を把握することができるので、何が問題となっているのかを確認することができます。

社員にとっても具体的な項目と数値で指摘されることで、頑張る方向を間違えることなく、より正しい対処方法を考えることができます。

【終了】「はじめての『ざいむ』」は決算書の読み方がわかる初心者向け無料セミナー

頭では重要とわかっていても、経営者としてはなかなか決算書に取り組む時間も取りづらいのが本音でしょう。

加えて会計用語の理解も必要になり、どこから手をつけて良いかわからないことも決算書を遠ざける一因です。

ティー・エー・リンクでは決算書が読めるようになるための第一歩を応援すべく無料セミナー「はじめてのざいむ」を開催いたします。

※セミナーは終了いたしました。1月に再度セミナーを開く予定ですので、お知らせをお待ちくださいませ。

開催日時/参加費用

2021年11月16日 13:00 ~ 14:00

オンライン開催 (Zoom)

参加費 無料

セミナー項目内容

・決算書とは?財務三表をそれぞれ解説

・貸借対照表とは?経営上まず初めに確認したいと確認すべき理由

・どこを読めばいい?貸借対照表の項目と見るべきポイント

決算書の中でもまず初めに理解しておきたい「貸借対照表」を中心に、決算書の読み方のポイントをお伝えします。

講師 田中 亮

横浜市立横浜商業高校、日本大学商学部会計学科を卒業。

2007年4月に株式会社MAP経営に入社。

経営計画作成セミナー(将軍の日)の講師として12年間活動し、延べ500社の中小企業の経営計画作成を支援。

「経営計画を広げるためには、自分自身も会社経営を経験しなければならない」と思うようになり、2019年3月に退職。

現在の株式会社ティー・エー・リンクを設立。

当セミナーは弊社代表の田中より決算書の読み方を解説いたします。

経営計画の作成サポートに携わって15年間の経験より、財務のプロの観点から決算書の押さえておくべきポイントをお伝えします。

セミナー対象者

・起業したばかりの個人事業主

・事業継承をした2代目、3代目社長

・決算書を読めるようになっておきたいビジネスパーソン

「はじめてのざいむ」は決算書に触れたことのない方を対象としているため、決算書が読めるようになりたいと考えている方であれば誰でも歓迎いたします。

セミナーを通してできるようになること

・貸借対照表、損益計算書、キャッシュフロー計算書のそれぞれの役割が理解できる

・経営に活かすための貸借対照表の見方がわかるようになる

・自社の決算書を理解する一歩が掴める

決算書項目の意味を理解し、会社の現状がリアルな数字として見えてくることで、決算書を読む面白さが出てきます。

繰り返しになりますが、組織が大きくなり問題が起き始めてから、決算書の知識を身につけているのでは手遅れになりかねません。

本セミナーを機会に自社の決算書を確認したくなるきっかけづくりになれば幸いです。

ぜひ、セミナーでお会いいたしましょう。